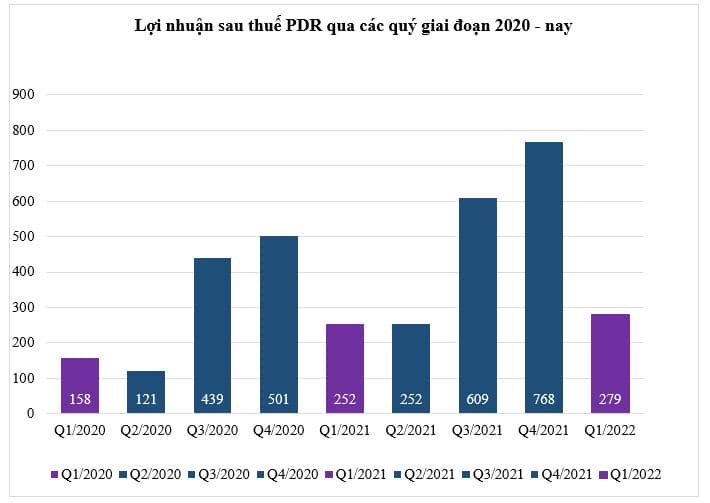

Công ty Cổ phần Phát triển Bất động sản Phát Đạt (mã CK: PDR) vừa công bố thông tin kết quả kinh doanh Quý 1/2022 với doanh thu thuần và lợi nhuận sau thuế tiếp tục duy trì đà tăng trưởng so với năm 2021, lần lượt đạt +6,7% và +11,3% so với cùng kỳ. Trong đó, đáng chú ý, biên lợi nhuận gộp của Công ty tiếp tục được cải thiện tăng mạnh từ 65,7% trong Q1/2021 lên tới 84,1% trong Q1/2022. Giữ vững tốc độ tăng trưởng đều đặn và bám sát mục tiêu mà doanh nghiệp đã đặt ra trong kế hoạch kinh doanh của mình.

Quý 1/2022 với biên lợi nhuận được nâng cao lên 84,1%

Ngày 20/04, Phát Đạt đã công bố báo cáo tài chính hợp nhất quý 1/2022. Theo đó, doanh thu thuần đạt 625,5 tỷ đồng (tăng nhẹ 6,7% so với cùng kỳ năm 2020). Trong đó, Công ty vẫn tiếp tục bàn giao các sản phẩm thuộc phân khu 4 cao tầng thuộc dự án Khu đô thị du lịch sinh thái Nhơn Hội – Bình Định (chiếm gần 96% tổng doanh thu hợp nhất) và một phần còn lại của các dự án phân khu 2 Nhơn Hội và Bàu Cả – Quảng Ngãi. Giá vốn hàng bán trong kỳ giảm mạnh -50,6% YoY, giúp cho biên lợi nhuận gộp trong quý 1/2022 của PDR tăng mạnh lên mức 84,1% (cùng kỳ quý 1/2021 đạt 65,7%). Từ đó, lợi nhuận gộp trong kỳ đạt 526,1 tỷ đồng (+36,7% YoY).

Chi phí bán hàng tăng 27,1% YoY lên 5,3 tỷ đồng do trong kỳ phát sinh tăng chi phí môi giới. Chi phí quản lý doanh nghiệp tăng 39,4% YoY, đạt 60,1 tỷ đồng, chủ yếu đến từ việc tăng chi phí lương và các chi phí dịch vụ mua ngoài. Tổng lợi nhuận thuần từ hoạt động kinh doanh quý 1/2022 đạt 355,1 tỷ đồng (+12,2% YoY).

Trong kỳ, PDR cũng ghi nhận lợi nhuận khác -1,4 tỷ đồng so với -1,7 tỷ đồng trong cùng kỳ quý 1 năm 2021. Tổng lợi nhuận kế toán trước thuế của Công ty đạt 353,6 tỷ đồng (+12,3% YoY), lợi nhuận thuần sau thuế đạt 279,4 tỷ đồng (+11,3% YoY). Thu nhập trên mỗi cổ phần (EPS) đạt 552 VNĐ/cp, tương đương so với cùng kỳ năm 2021.

Cấu trúc tài chính vẫn duy trì ở mức an toàn & lành mạnh

Về cơ cấu tài sản, tính đến thời điểm 31/03/2022, tổng tài sản của PDR tăng 4,8% so với cuối năm 2021, đạt 21.535,5 tỷ đồng. Trong đó, tiền và các khoản tương đương tiền đạt gần 350 tỷ đồng, chiếm 1,6% trong cơ cấu tổng tài sản. Đầu tư tài chính ngắn hạn giữ ở mức tương đương cuối năm 2021 là 21,6 tỷ đồng.

Các khoản phải thu ngắn hạn tăng 34,0% YTD lên 3.368,7 tỷ đồng. Trong đó, mức tăng chủ yếu đến từ khoản trả trước cho người bán ngắn hạn (gấp 2,13 lần cùng kỳ lên đạt 1.584,7 tỷ đồng). Đây là các khoản mà PDR ứng trước cho nhà thầu, đơn vị thi công dự án để đảm bảo việc hoàn thiện đúng tiến độ đã cam kết với khách hàng. Khoản phải thu ngắn hạn của khách hàng giảm mạnh từ 664,4 tỷ đồng cuối năm 2021 xuống còn gần 400 tỷ đồng thời điểm ngày 31/03 cho thấy việc thu hồi công nợ của Công ty đang diễn ra tương đối tốt. Khoản phải thu ngắn hạn khác tăng nhẹ và dự phòng phải thu ngắn hạn khó đòi tương đương mức cuối năm 2021. Hàng tồn kho của PDR đi ngang trong 3 tháng đầu năm và duy trì ở mức 12.225 tỷ đồng.

Đối với tài sản dài hạn, các khoản phải thu dài hạn tăng thêm 11,7% YTD lên 2.046,2 tỷ đồng chủ yếu do phải thu dài hạn của khách hàng tăng thêm 221,4 tỷ. Tài sản cố định giảm nhẹ -1,8% xuống còn 137,3 tỷ đồng; bất động sản đầu tư giảm nhẹ xuống 67,5 tỷ. Chi phí xây dựng cơ bản dở dang tăng nhẹ 2,5% lên 984,0 tỷ đồng do trong kỳ phát sinh thêm ở Dự án Tòa nhà văn phòng Công ty tại 39 Phạm Ngọc Thạch (Quận 3) và Dự án xây dựng hạ tầng kỹ thuật nội bộ khu Cổ Đại tại Quận 9.

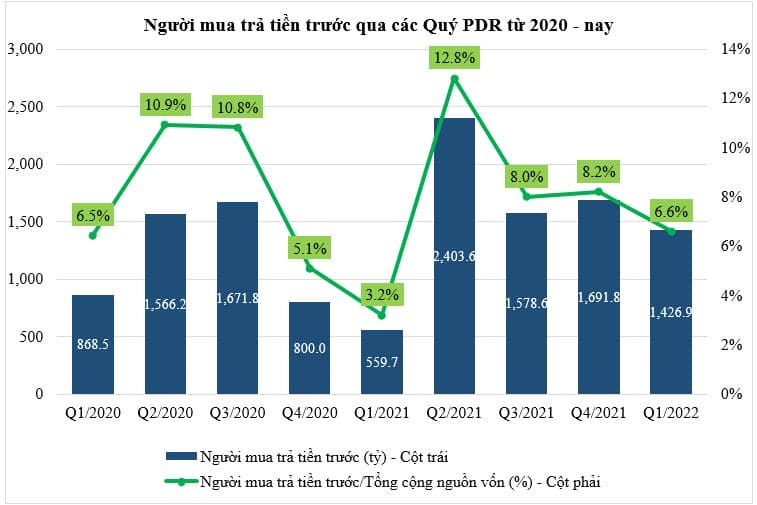

Tổng nợ phải trả của PDR tính đến ngày 31/03/2022 đạt 13.147,1 tỷ đồng, tăng 6% so với thời điểm đầu năm. Trong đó, phải trả người bán ngắn hạn giảm nhẹ xuống còn 139,3 tỷ đồng. Người mua trả tiền trước ngắn hạn giảm -15,7% xuống còn 1.426,9 tỷ đồng chủ yếu do bàn giao các sản phẩm cao tầng cho khách hàng tại dự án Khu đô thị du lịch sinh thái Nhơn Hội. Các khoản thuế phải nộp Nhà nước, phải trả người lao động, chi phí phải trả ngắn hạn và phải trả ngắn hạn khác chỉ thay đổi nhẹ so với thời điểm cuối năm 2021.

Các khoản vay ngắn hạn tăng thêm 415,7 tỷ đồng so với thời điểm đầu năm chủ yếu do dư nợ dài hạn đến hạn trả. Các khoản vay dài hạn tăng thêm 973,3 tỷ đồng lên 3.593,4 tỷ do trong kỳ PDR đã hoàn tất đợt phát hành trái phiếu lần 10 năm 2021 với tổng giá trị phát hành 500 tỷ đồng nhằm tài trợ cho các dự án của công ty và công ty con. Ngoài ra, vào ngày 1/4/2022, PDR đã phát hành hoàn tất đợt trái phiếu trị giá 300 tỷ đồng, có kỳ hạn 2 năm. Đặc biệt, ngày 24/03/2022, PDR đã ký kết hợp tác đầu tư với ACA Investment, một công ty quản lý quỹ thuộc tập đoàn Daiwa Securities của Nhật Bản. Theo đó, ACA đầu tư bước đầu 30 triệu USD vào PDR thông qua hình thức khoản vay không tài sản đảm bảo, có quyền chuyển đổi thành cổ phần phổ thông, theo phương thức chuyển đổi phát hành riêng lẻ cho đối tác nhà đầu tư. Khoản vay chuyển đổi có thời hạn 3 năm với mức lãi suất ưu đãi 8%/năm, với mức giá chuyển đổi 120,000 đồng/cổ phiếu, tương ứng với mức vốn hoá 60,000 tỷ đồng. Từ mối quan hệ hợp tác với ACA cùng với kết quả xếp hạng tín nhiệm ‘B’ triển vọng ổn định từ Fitch Ratings – đơn vị xếp hạng tín nhiệm uy tín hàng đầu thế giới, PDR đã chứng minh được khả năng tuân thủ những định chế rất nghiêm ngặt của các quỹ đầu tư quốc tế, xem xét toàn bộ các vấn đề tài sản bảo đảm, năng lực triển khai và thực thi các kế hoạch đề ra, đồng thời là cam kết gắn bó của doanh nghiệp.

Tăng trưởng vững chắc và ổn định qua các năm

Trong suốt giai đoạn từ năm 2017 – nay, giá trị vốn hóa cũng như thị giá cổ phiếu PDR liên tục diễn biến tích cực nhờ kết quả của sự tăng trưởng mạnh về hoạt động kinh doanh trong khi vẫn duy trì cấu trúc tài chính bền vững và tỷ suất sinh lời vượt trội. (Giai đoạn 2017 – nay, doanh thu thuần của PDR đạt mức tăng trưởng 2,73 lần (tương đương CAGR 28,5%), lợi nhuận sau thuế của cổ đông Công ty mẹ đạt mức tăng trưởng 6,51 lần (tương đương CAGR 59.8%) và lãi cơ bản trên một cổ phiếu (EPS) đạt mức tăng trưởng 1.98 lần (tương đương CAGR 18,6%)).

Cho giai đoạn 5 năm từ 2019 đến 2023, PDR đặt kế hoạch mục tiêu tốc độ tăng trưởng kép lợi nhuận – CAGR lên tới 51%, cao hơn giai đoạn 5 năm 2016 – 2020 cho thấy triển vọng và sự quyết tâm của Công ty trong việc nâng cao giá trị, hình ảnh và tầm vóc của doanh nghiệp, đem lại lợi ích cho cổ đông và nhà đầu tư.

Bảng chỉ số định giá PDR giai đoạn 2017 – 2021

| Chỉ tiêu | 2017 | 2018 | 2019 | 2020 | 2021 |

| Vốn hóa thị trường (tỷ) | 19.491 | 23.389 | 28.768 | 34.784 | 43.265 |

| Giá trị doanh nghiệp (tỷ) | 19.394 | 23.200 | 30.294 | 36.629 | 46.198 |

| P/E (lần) | 46,64 | 37,09 | 33,58 | 29,09 | 23,55 |

| P/B (lần) | 6,89 | 6,79 | 6,69 | 6,82 | 6,13 |

| P/S (lần) | 14,69 | 10,89 | 8,46 | 8,89 | 11,95 |

Từ năm 2017 đến nay, mặc dù vốn hóa thị trường cũng như giá trị doanh nghiệp của PDR tăng trên 2,2 lần, hệ số giá trên lợi nhuận mỗi cổ phần (P/E) của Công ty lại giảm từ 46,64 lần về mức 23,55 lần, thấp nhất trong cả giai đoạn cùng với các hệ số giá trên giá trị sổ sách (P/B) và giá trên doanh thu mỗi cổ phần (P/S) cũng đều ở mức thấp so với quá khứ. Điều này chứng tỏ tốc độ tăng trưởng của PDR vượt cao hơn so với tốc độ tăng giá cổ phiếu khiến cho định giá của Công ty hiện vẫn đang rất hấp dẫn trong mắt nhà đầu tư.

Kết quả kinh doanh quý 1/2022 tiếp tục tăng trưởng theo xu hướng tích cực góp phần cho PDR tự tin hoàn thành kế hoạch kinh doanh cả năm 2022 với mục tiêu doanh thu gấp gần 3 lần so năm 2021 cùng với lợi nhuận sau thuế tăng hơn 55% so với cùng kỳ. Tốc độ tăng trưởng cao duy trì ổn định sẽ giúp củng cố giá trị thương hiệu của Phát Đạt khi luôn hoàn thành tốt các chỉ tiêu cam kết, cũng như kế hoạch đã đề ra. Mang lại những giá trị vượt trội cho cổ đông ngày càng nhiều hơn trong tương lai.